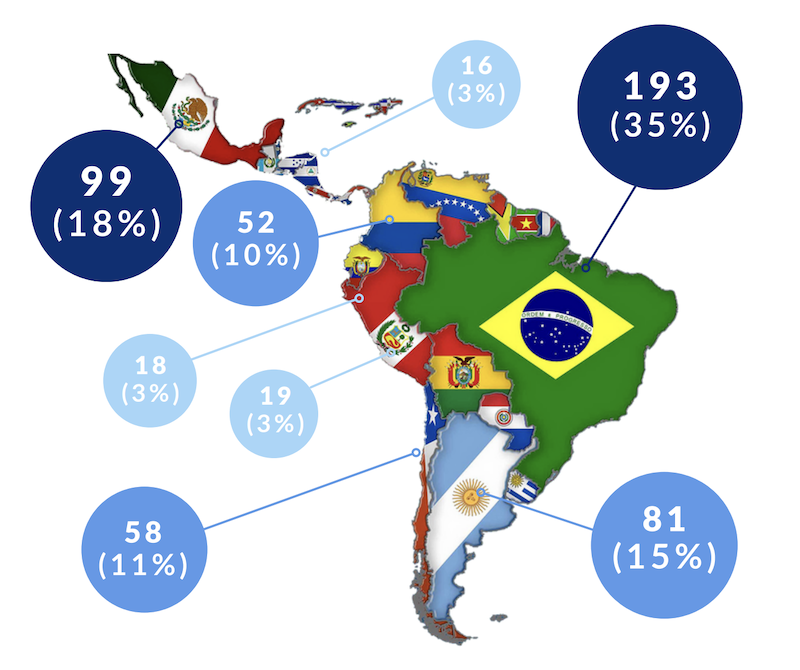

Atualmente, existem 464 insurtechs na América Latina, das quais 35% estão localizadas no Brasil. O pódio é completado pelo México (18% do total) e Argentina (15%). Embora se estime que representem 7% do ecossistema insurtech global, a verdade é que ainda representam apenas 2% do financiamento total.

De fato, em 2022, o investimento foi de US$ 212 milhões na região. Se vemos isso com o copo meio vazio, implica menos 50% do que em 2021; E se medirmos com o copo meio cheio, destaca-se que nos últimos 5 anos a barreira de US$ 1.000 milhões em financiamento ao ecossistema insurtech da América Latina foi superada pela primeira vez.

Já a taxa de mortalidade anual atual das insurtechs (incluindo pivôs) é de 11%. E espera-se que cresça em 2023. Sem essa taxa de mortalidade, o crescimento orgânico (novas insurtech) é de 29%, o que implica que surgiram mais de 110 no ano passado.

Por outro lado, a expansão internacional continua crescendo 19%, com um índice de internacionalização de 10,8% (número de insurtechs latinas em mais de um país) liderado principalmente pela Argentina e Chile. Da mesma forma, os países da América Latina continuam atraindo insurtechs estrangeiras, especialmente México e Colômbia, com uma taxa de atração de 14,6% (escalou 27% em um ano).

Outro dado interessante é que 4 em cada 10 insurtechs se dedicam à distribuição digital. E 44% são facilitadores e colaboram com seguradoras, resseguradoras e intermediários.

Todos esses dados são fornecidos pela Digital Insurance Latam, que divulgou recentemente seu relatório anual chamado “Latam Insurtech Journey ”, onde traz uma análise detalhada da atualidade e desenvolvimento do ecossistema insurtech em nossa região.

Palavra autorizada

Conforme explica seu CEO e fundador, Hughes Bertin, o ecossistema insurtech vive atualmente um momento “muito singular”. Isso se explica pela falta de recursos financeiros, demissões em massa e mudanças nos modelos de negócios.

Para o especialista, não é uma espécie de “bolha”, mas o setor de seguros continua com muitas ineficiências (na subscrição, distribuição, detecção de fraudes, liquidação de sinistros…) e a tecnologia tem que ser um facilitador para melhorar todo o processo cadeia de valor e sua periferia. E é neste contexto que as futuras insurtechs e as sobreviventes da primeira onda sem dúvida agregarão muito valor.

“O setor tradicional avançou em sua transformação digital. As seguradoras trabalharam em sua mudança ou evolução do PMS/Core e geralmente complementam sua distribuição para B2B2C. Enquanto isso, a distribuição “tradicional” (corretores) caminha para o conceito de Omni-advisor, misturando sutilmente o digital com o humano, integrando a tecnologia”, detalha Hughes Bertin a esse respeito.

Por isso, no futuro, antevê que o ecossistema Insurtech contribuirá com tecnologia, mas também propósito e valores profundos, colaborando com a necessidade de reduzir a lacuna de proteção (“inclusão de seguros”) ou sustentabilidade.

Previsões para 2023

Isso dá origem a pensar no que pode acontecer este ano e antecipá-lo. Por isso, a Digital Insurance Latam garante que 2023 será um ano difícil, no qual as seguradoras mais inovadoras começarão a se destacar em relação às seguradoras que ficaram paralisadas pelas últimas crises (pandemia, inflação, mudanças climáticas) e os superaplicativos continuarão avançando, como fizeram a Amazon ou o MercadoLibre.

E são estimulados a se aventurar nas tendências que serão protagonistas na América Latina:

Previsão 1: Sustentabilidade e o triplo impacto no centro da estratégia de inovação. Isso significa que mais e mais empresas B-Corp, como Betterfly ou SouthBridge, e propósitos internos que incluem essa dimensão específica atingirão um “Net Zero” em 2050. Os regulamentos ESG irão avançar nessa direção.

Previsão 2: Redução das lacunas de proteção e mais inclusão de seguros. A exemplo do caso do MercadoLibre, com seguro de vida oferecido pela Klimber de US$ 1 a US$ 10 por mês para melhorar a inclusão de seguros, haverá cada vez mais iniciativas nesse sentido para pessoas físicas ou pequenas e médias empresas.

Previsão 3: Crescimento exponencial dos ecossistemas. Cada ator criará uma proposta de valor abrangente com trocas de soluções orientadas por dados, para que os segurados tenham uma experiência abrangente e sem atrito, misturando seguros e serviços.

Previsão 4: Um ecossistema de insurtech mais saudável. A taxa de mortalidade de insurtechs na América Latina ultrapassou 10% em 2022 e deve ser maior em 2023, pois muitas insurtechs que não são lucrativas hoje vão ficar sem fundos: os investidores vão dar prioridade aos famosos “camelos” (start-ups que precisam de poucos recursos para sobreviver no deserto) com economia unitária positiva (que se mostram marginalmente lucrativas, sem levar em conta os custos fixos de investimento em estrutura e expansão).

Previsão 5: Desenvolvimento de seguro embutido. Estima-se que o mercado mundial potencial seja de US$ 3,7t. Observa-se, em particular, que cada corretor digital começa a desenvolver sua solução de “seguro incorporado” de marca branca para poder se integrar a cada novo canal de distribuição e a cada jornada digital.