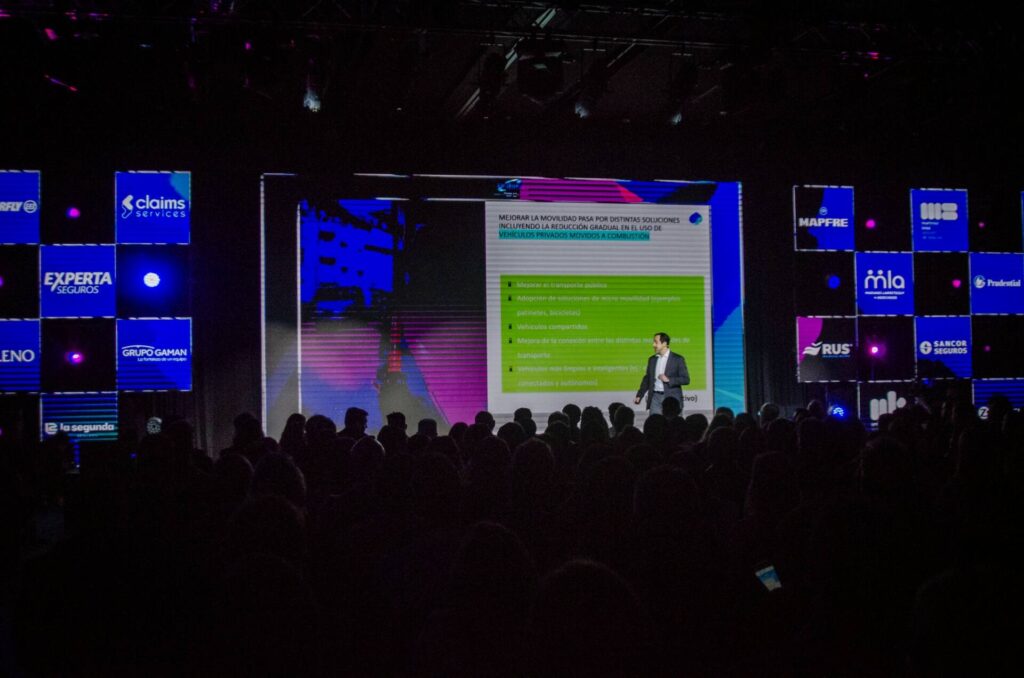

¿Cómo se están adaptando las aseguradoras al nuevo contexto de movilidad? Esa es la pregunta que buscó responder Gustavo Leança, Director para Seguros de Capgemini Brasil, al ser invitado por orador a la edición #8 de la Conferencia Anual 100% SEGURO, que tuvo lugar el 20 de septiembre en Buenos Aires.

Viajó desde Brasil especialmente para este evento, referente en materia de innovación en el sector, con una puesta y convocatoria que no dejó de sorprender a los asistentes, tanto locales como del exterior.

El evento líder del sector contó con más de 1700 asistentes y debió colgar el cartel de «sold out».

A sala llena, a la hora de indagar sobre la relación entre movilidad y seguros de auto, el especialista reveló que en las grandes ciudades como Buenos Aires o San Pablo, la movilidad urbana actual gran parte se hace por vehículos privados movidos a combustión (45%), mientras que el transporte público representa un 23% y moverse a pie solo 14%. Del lado del seguro, 90% cubre autos con motor a combustión y solo 10% a vehículos eléctricos.

Pero con el crecimiento de las ciudades en todo el mundo, ese modelo de movilidad enfocado en vehículos privados movidos a combustión es insostenible en el largo plazo y las consecuencias ya son conocidas por nosotros en nuestro día a día, con grandes embotellamientos. Debido a eso, la discusión que ya está sobre la mesa es cómo mejorar la movilidad urbana», aseguró Leança.

Desde 2018, General Motors persigue el concepto de Triple Cero, que también fue absorbido por toda la industria automotriz: cero congestión, cero emisiones y cero accidentes. «De manera que es esperado que en 2030, 40% del mercado automotriz ya sea autónomo, conectado o eléctrico», resaltó.

Y eso será apoyado por la evolución de tecnologías como 5G, la Inteligencia Artificial, la telemática y la reducción en los precios de las baterías, además de incentivos gubernamentales en infraestructura.

La charla de Capgemini fue una de las tantas del evento, enfocado en innovación y tendencias del mercado asegurador.

Así, los cambios en la movilidad traen oportunidades de crecimiento para las aseguradoras. Según los datos aportados, el mercado de movilidad puede duplicarse para 2030 e impulsado por las primas en los seguros de vehículos autónomos, conectados, eléctricos y compartidos, que pueden aumentar hasta 8 veces.

Pero junto con eso podemos esperar algunos cambios importantes en la manera que pensamos el seguro. Primero, la naturaleza del riesgo pasará a añadir la responsabilidad del algoritmo integrado en el vehículo o mismo la ciberseguridad embebida en el sistema de conducción. Segundo, un cambio en la responsabilidad: del Individual para la responsabilización también de los fabricantes o de las flotas. Y por último, una cobertura que se convierte del vehículo para incluir también el viaje como un todo», detalló.

Y así como habrá nuevas oportunidades, van a haber también desafíos en el nuevo modelo de movilidad. Para el experto, la cantidad creciente de datos va a exigir maestría de esta capacidad por las aseguradoras. Otro punto es que 7 de cada 10 de los principales fabricantes de auto del mundo ya experimentan vender seguros basados en el uso embebidos en su vehículo, creando un riesgo de desintermediación para las aseguradoras.

«Hay un reto relacionado a los costos de reparación, ya que estos en un vehículo eléctrico pueden ser hasta 53% más altos que el vehículo tradicional. Además, la tecnología aún es un desafío para 63% de las aseguradoras en nivel global, seguida por la dificultad en atender la creciente expectativa de los consumidores para nuevos medios de movilidad, con un 45% a nivel global», aportó.

La conclusión es que para crecer de manera sostenible y gestionar la nueva competencia, las aseguradoras deberán hacer la transición de un modelo de negocio de seguros de auto hacia un seguro de movilidad con grandes inversiones en tecnología.

El estudio de Capgemini apunta a tres nuevos modelos de negocio en seguros de movilidad. Pero un punto común a todos ellos es que el seguro de movilidad pasará cada vez más de la prima estática a la evaluación dinámica del riesgo y, por lo tanto, a una fijación de precio dinámica. Y de acuerdo con el estudio, eso va a ser hecho a través de tres nuevos modelos de negocio.

El evento es desarrollado y conducido por Hernán Fernández y Leonardo Redolfi, directores de 100% SEGURO.

El primero, el de seguro basado en uso (Usage Based Insurance) ya existe hoy y ocurre cuando la aseguradora a través de dispositivos o apps de móviles monitorea la conducción del auto.

El segundo, de seguro embebidos, pero en este caso la distribución es hecha directamente por los fabricantes de vehículos o compañías de flotas y la principal diferencia es que el vehículo ya llega al consumidor con el dispositivo de monitoreo embebido en el vehículo. Este modelo va a permitir grandes economía de escala, pero va a traer un riesgo importante de desintermediación y pérdida de «mind share» por las aseguradoras.

Por último, el seguro de suscripción modular, que volvería a ser ofrecido por las aseguradoras, y tiene como característica la oferta de múltiplos medio de transporte (bicis, patinetes, transporte público, autos, etc.), en un seguro multi-modal. Pero que trae la oportunidad de una gran oferta de servicios de valor añadido.

La conclusión de que es necesario un cambio en toda la cadena de valor, desde producto hasta el siniestro», cerró el experto.