La aplicación de inteligencia artificial (IA) y smart data (datos inteligentes) en toda la cadena de valor, consiste en incorporar conocimientos en todos los procesos comerciales para tomar decisiones basadas en datos que optimicen tanto la experiencia del cliente como las pérdidas y ganancias de una aseguradora a la hora de elegir la prima adecuada, realizar una campaña de marketing o dar respuesta ante un siniestro.

Para muchos, se trata del activo más importante que tiene hoy el mercado asegurador, ya que su potencial puede implicar un nuevo paradigma, con un cambio de juego nunca antes visto. La analítica de datos y la inteligencia artificial ya no solo están revolucionando todas las industrias que conocemos, entre ellas las aseguradoras, sino que también están transformando drásticamente nuestra sociedad.

Y por ahora solo estamos viendo la punta del iceberg, ya que se espera que el mercado de inteligencia artificial y smart data crezca a US$ 36,8 mil millones para 2025.

Así surge de un reciente informe dado a conocer por NTT Data al que accedió InsurMarket Latam, donde si bien aclaran que el seguro es históricamente uno de los sectores con más experiencia en el aprovechamiento inteligente de los datos, especialmente para la suscripción y la gestión de riesgos, no es nada en comparación con el nuevo paradigma desatado recientemente. Sobre todo, a partir de la nueva era de la democratización informática, esto es, la nube y el big data, la creación y disponibilidad de datos, y la creciente cultura del software de código abierto que facilita la creación y mejora de modelos más sofisticados.

Cambio cultural y ecosistemas líquidos

Las compañías de seguros ya llevan más de dos décadas emprendiendo proyectos relacionados con los datos con el objetivo de transformarse, algo que sin dudas se potenció con la pandemia.

En un principio, el objetivo era centralizar la información y contar con un sistema de reporte con el cual las áreas centrales pudieran tomar decisiones relevantes. Ahora, sin embargo, el gran desafío es llevar esta comprensión de los datos a todas las operaciones de la aseguradora, incluyendo todos los procesos de la cadena de valor”, explica José Ramón Ortega, Responsable de Datos de NTT Data España.

En definitiva, aclara, se trata de hacer procesables los datos para que la compañía pueda aprovecharlos en todos los momentos clave. “Esta transformación requiere cambios en la organización de las aseguradoras, las cuales deben establecer procesos, roles y estructuras que les permitan facilitar la transición a la tecnología basada en datos en todas las capas o niveles. Y, en este sentido, el cambio cultural es fundamental, por lo que los directivos deben tener el coraje de romper ciertas dinámicas e inercias que se han mantenido durante años”, agrega Ortega.

Por ello, es fundamental atraer profesionales que dominen y entiendan los datos, tanto desde una perspectiva tecnológica como desde otra más orientada al crecimiento y evolución estratégica del negocio.

En esa línea, desde la consultora tecnológica global sostienen que en la actualidad es más necesario que nunca que las áreas de tecnología y negocios empiecen a trabajar juntas, máxime en un contexto donde vienen irrumpiendo nuevos “players”, ya sean insurtech, nuevos participantes de otras industrias y “TechGiants”.

Bajo esa perspectiva, sin dudas, la capitalización de datos en el negocio asegurador pasará por orientarse hacia los ecosistemas. Y para ello es necesaria una verdadera transformación del modelo de empresa, no solo en el ámbito digital o tecnológico”, amplía Bruno Abril, Responsable de Seguros de NTT Data EMEAL.

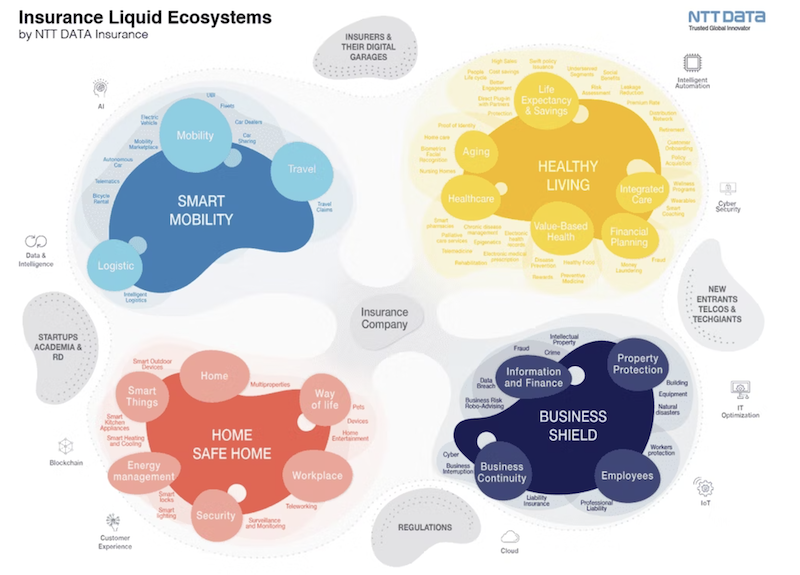

El especialista se refiere puntualmente a lo que denomina “el nuevo ecosistema líquido de seguros”, un paradigma que ha venido para quedarse, donde los consumidores interactúan con las empresas, pero de manera fluida y líquida.

Dentro de este nuevo modelo, NTT Data identificó cuatro ecosistemas. El primero es “Smart Mobility” (movilidad inteligente), que explica cómo se mueven las personas en el día a día, en viajes por trabajo y ocio. En segundo lugar, “Healthy Living”(vida sana), que muestra cómo se están preparando para tener una vida mejor en el futuro, cuidando su salud desde el principio (prevención, alimentación, ejercicio) o en etapas tardías, y en cómo planifican su economía para llegar a las personas mayores con una mejor calidad de vida (seguros de vida, planes de pensiones, etc.). Por otra parte, “Home Safe Home” (hogar seguro), que se ocupa de aquellos espacios donde las personas pasan la mayor parte de su tiempo, como su trabajo, la casa o la universidad. Y por último, “Business Shield” (escudo de negocios), un ecosistema pensado para empresas y profesionales independientes.

Según señala Abril, estos ecosistemas están interconectados, con nuevas reglas donde las compañías compiten por nuevos espacios y modelos, en donde los consumidores están más dispuestos a adquirir productos y servicios de empresas que entiendan mejor sus necesidades.

“Desde nuestro punto de vista, existen dos pilares fundamentales para que una aseguradora esté conectada con el resto de actores del ecosistema: ser a la vez una empresa data-driven (basada en datos) y una empresa orientada a servicios”, explica el especialista, que aclara que este camino hacia los ecosistemas requiere una transformación de las propias aseguradoras, que tienen que aprender a capitalizar los datos y optimizar los procesos, y de su infraestructura, para ocupar un lugar relevante dentro de los diferentes ecosistemas.

Claves a futuro

Sin dudas, ya ha comenzado la carrera para liderar el mercado de seguros del futuro mediante el aprovechamiento de la IA y smart data en toda la cadena de valor. Esto adquiere un relieve aún mayor si se tiene en cuenta que las compañías de seguros no solo están compitiendo con los jugadores tradicionales, sino también con otros nuevos muy desafiantes.

Los casos de uso de estas tecnologías de avanzada ya se dan a lo largo de toda la cadena de valor del negocio asegurador, por ejemplo:

- DESARROLLO DE PRODUCTOS: Telemática y pago por uso, seguros on demand, coberturas on-off, microseguros, seguro “transparente”, monetización de datos de terceros, etc.

- MARKETING: Gestión “churn 720º” (vinculada al número de clientes que dejan de seguir a una compañía), venta cruzada inteligente, gestión de clientes potenciales basada en datos, valor del tiempo de vida del asegurado, segmentación avanzada de clientes, optimización de inversiones online, personalización de la experiencia digital, imagen de marca, etc.

- VENTAS: Aumento del rendimiento de los intermediarios (corredores y brokers), estrategia personalizada de corredores, optimización de la red de distribución, segmentación de canales de venta, comisiones “inteligentes”, prevención del fraude, etc.

- SUSCRIPCIÓN: Scoring interno y externo, cotización inmediata, estrategia con los “agregadores”, sensibilidad y elasticidad de tarifas, precio de renovación inteligente, predicción de la tasa de impagos y fraudes, visión 360 de precios, política tarifaria dinámica, etc.

- SINIESTROS: Minimización de “fugas”en las reclamaciones, detección de fraude, optimización de la red de proveedores, recuperación proactiva, siniestros por lesiones corporales basadas en datos, evaluación de reclamos digitales de IA, previsión y gestión de la demanda, etc.

La aplicación de las mejores prácticas podría marcar la diferencia entre el éxito y el fracaso, y en ese sentido es clave garantizar que esta transformación se gestione de manera integral a nivel empresa. Para NNT Data, el camino correcto pasa por establecer un organigrama y un modelo operativo global, coordinado y ambicioso (en términos de presupuesto y número de recursos) para garantizar que toda la compañía esté actuando bajo un enfoque basado en datos, aprovechando todas las sinergias posibles.

Las empresas tecnológicas y las startups siempre tienen una mayor tasa de inversión y recursos en IA y datos que las tradicionales. Pero si las compañías de seguros quieren competir con ellas, la única forma es tomar decisiones valientes y superar el statu quo actual”, sugieren.

Esto no significa necesariamente empezar a lo grande, sino todo lo contrario. Cada nivel de madurez requerirá diferentes estrategias organizacionales en torno a las iniciativas de IA. Mientras la organización evoluciona y madura, es importante capacitarse y comunicarse en todos los niveles, incluidos los roles técnicos y comerciales.

“La aplicación de IA y smart data a lo largo de la cadena de valor del seguro seguirá siendo, sin dudas, una de las principales prioridades estratégicas de la industria en los próximos años. La razón principal es que no existe otra iniciativa de transformación con numerosas formas de lograr un impacto tan relevante y tangible tanto en la faceta operacional como en la experiencia del cliente”, concluyen desde la tecnológica.